Jak wypełnić PIT-38?

Zeznanie podatkowe to dokument, który pozwala na rozliczenie się z fiskusem i ustalenie wysokości podatku, który należy odprowadzić do budżetu państwa. Do rozliczenia podatku dochodowego PIT-38 za rok 2024 Urząd Skarbowy udostępnia usługę Twój e-PIT, która zastępuje wcześniej stosowany wniosek o sporządzenie zeznania podatkowego.

Twój e-PIT zawiera wszystkie funkcjonalności, jakie posiadał wcześniej stosowany PIT-WZ oraz dodatkowe uproszczenia, co sprawia, że rozliczenie podatku jest jeszcze łatwiejsze niż w poprzednich latach.

Jak wypełnić pit 38?

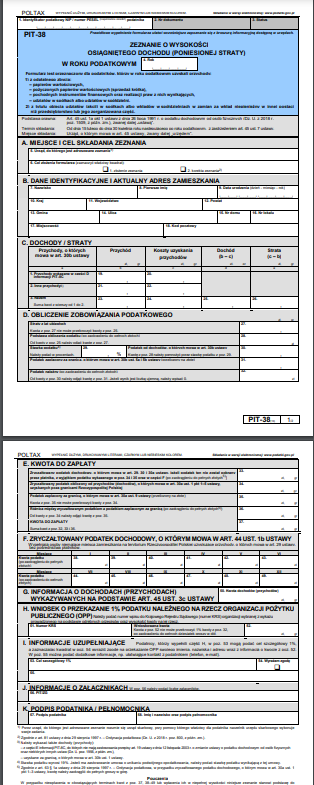

Formularz PIT-38 służy do rozliczenia dochodów uzyskanych z transakcji finansowych, takich jak sprzedaż akcji, papierów wartościowych czy funduszy inwestycyjnych. Oto szczegółowa instrukcja, jak go wypełnić:

1. Miejsce i cel składania zeznania (część A)

- Pole 5: Wpisz urząd skarbowy, który jest właściwy dla Twojego miejsca zamieszkania.

- Pole 6: Zaznacz odpowiedni kwadrat:

- Kwadrat 1 – jeśli składasz zeznanie po raz pierwszy.

- Kwadrat 2 – jeśli dokonujesz korekty zeznania.

2. Dane identyfikacyjne i aktualny adres zamieszkania (część B)

- Pole 7: Wpisz swoje nazwisko.

- Pole 8: Podaj swoje pierwsze imię.

- Pole 9: Wpisz datę urodzenia w formacie dzień-miesiąc-rok.

- Pola 10-18: Uzupełnij dane dotyczące Twojego adresu zamieszkania, w tym kraj, województwo, powiat, gminę, ulicę, numer domu, numer lokalu, miejscowość i kod pocztowy.

3. Dochody i straty (część C)

- Pole 19: Wpisz kwotę przychodów uzyskanych z transakcji finansowych.

- Pole 20: Wpisz kwotę kosztów związanych z transakcjami finansowymi.

- Pole 21-22: Wpisz inne przychody (np. dywidendy, odsetki).

- Pole 23-24: Suma przychodów i kosztów z poprzednich pól.

- Pole 25: Oblicz dochód (przychód minus koszty). Jeśli poniosłeś stratę, zaznacz pole 26.

4. Obliczenie zobowiązania podatkowego (część D)

- Pole 27: Wpisz wartość strat z lat ubiegłych, jeżeli masz je do odliczenia (nie większą niż wartość w polu 25).

- Pole 28: Oblicz podstawę opodatkowania: dochód (pole 25) minus straty (pole 27), zaokrąglając do pełnych złotych.

- Pole 29: Wpisz stawkę podatku, zazwyczaj 19%.

- Pole 30: Oblicz kwotę podatku, mnożąc podstawę opodatkowania (pole 28) przez stawkę podatku (pole 29).

- Pole 31: Wpisz podatek zapłacony za granicą (jeśli dotyczy).

- Pole 32: Oblicz należny podatek: odejmij podatek zapłacony za granicą (pole 31) od kwoty obliczonego podatku (pole 30). Jeśli wynik jest ujemny, wpisz 0.

5. Kwota do zapłaty (część E)

- Pola 33-37: Oblicz kwotę podatku do zapłaty, uwzględniając zapłacone za granicą podatki oraz inne należności, w tym zryczałtowany podatek dochodowy.

6. Zryczałtowany podatek dochodowy (część F)

- Wypełnij tę część tylko, jeśli uzyskujesz przychody poza Polską bez pośrednictwa płatników. Wpisz kwoty podatku za poszczególne miesiące (pola 38-49).

7. Informacja o dochodach (część G)

- Pole 50: Wpisz kwotę dochodów lub przychodów, które są wykazywane na podstawie art. 45 ust. 3c ustawy (dotyczy to dochodów z zagranicy, jeżeli nie były one opodatkowane w Polsce).

8. Przekazanie 1% podatku (część H)

- Pola 51-52: Wpisz numer KRS wybranej organizacji pożytku publicznego (OPP) oraz kwotę, którą chcesz przekazać (nie więcej niż 1% podatku należnego z poz. 32).

- Pole 53: Podaj cel szczegółowy, jeśli chcesz wskazać cel przekazania 1% podatku.

- Pole 54: Zaznacz kwadrat, jeśli wyrażasz zgodę na przekazanie swoich danych organizacji.

9. Informacje uzupełniające (część I)

- Pole 55: Podaj dodatkowe informacje, takie jak numer telefonu lub adres e-mail, aby ułatwić kontakt z urzędem skarbowym.

10. Załączniki (część J)

- Pole 56: Wpisz liczbę załączników dołączonych do formularza, np. PIT/ZG, jeśli uzyskałeś dochody za granicą.

11. Podpis podatnika (część K)

- Pola 57-58: Złóż swój podpis lub pełnomocnika.

👇 Obejrzyj również wideo z Konradem Książakiem – Jak deklaruje się zysk z akcji 👇

Jakie dochody rozliczamy w PIT 38?

Formularz PIT 38 przeznaczony jest dla podatników, którzy chcą rozliczyć swoje dochody kapitałowe. Do takich dochodów zalicza się m.in.

- Odsetki od depozytów bankowych, lokat czy innych form oszczędzania

- Przychody z obrotu papierami wartościowymi oraz dywidendy

- Przychody z tytułu udziału w zyskach spółek prawnych

Warto jednak pamiętać, że nie wszystkie przychody kapitałowe muszą być wykazywane w PIT-38. Nie musisz rozliczać w tym druku (zrobią to za Ciebie instytucje nimi zarządzające):

- Zysków z lokat i oprocentowanych rachunków

- Zysków z otwartych funduszy inwestycyjnych

Dochody, które musimy wykazać w zeznaniu PIT-38 obejmują dochody z odpłatnego zbycia papierów wartościowych, pożyczonych papierów wartościowych, pochodnych instrumentów finansowych oraz realizacji praw z nich wynikających, a także udziałów w spółkach kapitałowych.

Dodatkowo należy rozliczyć dochody z tytułu objęcia udziałów (akcji) w spółkach handlowych (z ograniczoną odpowiedzialnością lub akcyjnych) lub wkładów do spółdzielni w zamian za wkład niepieniężny w postaci innej niż przedsiębiorstwo lub jego zorganizowana część. Należy również wykazać dochód z odpłatnego zbycia waluty wirtualnej, a także rozliczyć dochody kapitałowe uzyskane za granicą, które nie są zwolnione z opodatkowania (PIT-ZG).

Zeznanie podatkowe: Do kiedy złożyć PIT 38?

Zeznanie roczne PIT 38 za 2024 rok należy złożyć w terminie od 15 lutego 2025 roku do 30 kwietnia 2025 roku. Można je złożyć na dwa sposoby: w formie dokumentu, składanego bezpośrednio w urzędzie skarbowym lub za pośrednictwem poczty, albo w formie dokumentu elektronicznego, składanego za pośrednictwem stron internetowych lub aplikacji, takich jak e-Deklaracje Ministerstwa Finansów czy serwis Twój e-PIT. W przypadku złożenia zeznania w formie papierowej, datą złożenia zeznania jest data stempla pocztowego lub data bezpośredniego złożenia w urzędzie.

Jak rozliczyć dochody z giełdy?

Zgodnie z ustawą o podatku dochodowym od osób fizycznych, dochody z giełdy, takie jak zyski z odpłatnego zbycia akcji i udziałów, zaliczane są do źródła przychodów z kapitałów pieniężnych. Dochody te nie podlegają sumowaniu z innymi dochodami podatnika i wymagają odrębnego rozliczenia w zeznaniu PIT-38, które należy złożyć do 30 kwietnia roku następującego po roku podatkowym.

W tym terminie należy również dokonać płatności podatku. Należy pamiętać, że PIT-38 należy złożyć nawet w przypadku wystąpienia straty z kapitałów pieniężnych. Podatnik jest zobowiązany do samodzielnego obliczenia podatku i wykazania go w zeznaniu PIT-38. Dochody z giełdy podlegają stałemu podatkowi w wysokości 19%.

Jak obliczyć podatek?

Podatek od transakcji zamkniętych jest łatwy do obliczenia. Jeśli wypełniliśmy formularz W8-BEN w przypadku akcji amerykańskich, podatek należy w całości odprowadzić w Polsce, do polskiego fiskusa. Otrzymany wynik wpisujemy w PIT 38 i składamy do Urzędu Skarbowego. Aby obliczyć podatek, należy skorzystać z poniższego wzoru:

P (Podatek) = WS (Wartość sprzedaży) * Kurs NBP – WK (Wartość kupna) * Kurs NBP * SP (Stawka podatku od zysków kapitałowych w Polsce, która obecnie wynosi 19%.)

Jak rozliczyć podatek od dywidendy?

Przy opodatkowaniu dywidend sytuacja może być trochę bardziej skomplikowana. Jeśli otrzymujemy dywidendy od spółek amerykańskich, nasz broker pobiera za nas 15% podatku i przekazuje go do IRS (pod warunkiem, że wypełniliśmy formularz W8-BEN). W Polsce musimy zapłacić 4% podatku do końca kwietnia następnego roku kalendarzowego. Aby obliczyć należny podatek, musimy użyć następującego wzoru:

P (Podatek) = SP (stawka podatku od dywidend, 19%) * D (otrzymana dywidenda brutto) * NBP (kurs USD/PLN (bądź dowolnej innej waluty) – WT (witholding tax czyli podatek u źródła, a więc podatek, jaki pobrał nam broker) * NBP

Zobacz także:

Jak rozliczyć podatek od ETF-ów?

W przypadku polskich ETF-ów broker w styczniu lub lutym prześle PIT-8C, na podstawie którego można wypełnić deklarację PIT-38, w której wykazuje się kwoty w złotych. W przypadku zagranicznych ETF-ów PIT-8C również posłuży do wypełnienia PIT-38, ale kwoty z waluty obcej na złotówki należy przeliczyć samodzielnie.

Warto zaznaczyć, że inwestowanie w polskie ETF-y oznacza brak podatkowego bólu głowy związanej z dywidendami, ponieważ dom maklerski zajmie się tym w imieniu inwestora. Natomiast dla zagranicznych ETF-ów, inwestor samodzielnie musi złożyć deklarację podatkową.

Zobacz także:

Jak rozliczyć dochód z polskiej giełdy?

Pamiętaj, że zeznanie roczne PIT-38 za sprzedaż akcji należy złożyć niezależnie od tego, czy uzyskałeś z tego tytułu dochód, czy poniosłeś stratę. W zeznaniu należy uwzględnić wszystkie transakcje związane z akcjami. Podatek od sprzedaży akcji wynosi 19%. Oblicza się go od uzyskanego dochodu, tj. przychodu pomniejszonego o poniesione koszty.

Należy pamiętać, że dochód związany ze sprzedażą papierów wartościowych powstaje w momencie przeniesienia własności, niezależnie od daty otrzymania zapłaty. Koszty uzyskania przychodu obejmują przede wszystkim wydatki poniesione z tytułu nabycia papierów wartościowych. W przypadku dziedziczenia są to wydatki poniesione przez spadkodawcę.

Co jeśli otrzymaliśmy akcje w formie darowizny? W takiej sytuacji nie możemy odliczyć kosztów nabycia. Jeśli jednak zapłaciliśmy podatek od spadków i darowizn związany z otrzymaną darowizną, to dochód odpowiadający kwocie podatku jest zwolniony z PIT.

Koszty związane z obsługą rachunku przez dom maklerski również mogą zostać zaliczone do kosztów uzyskania przychodu.

Zeznanie podatkowe: Dochody z zagranicznej giełdy

Jeśli chodzi o dochody z zagranicznej giełdy, ważnym zagadnieniem jest rezydencja podatkowa. Osoby fizyczne, które są polskimi rezydentami podatkowymi, są zobowiązane do rozliczenia w Polsce zarówno dochodów uzyskiwanych w kraju, jak i poza jego granicami, zgodnie z nieograniczonym obowiązkiem podatkowym wynikającym z art. 3 ust. 1 ustawy o PIT.

Jednakże, przepisy dotyczące opodatkowania dochodów zagranicznych stosuje się z uwzględnieniem umów o unikaniu podwójnego opodatkowania, których stroną jest RP, zgodnie z art. 30b ust. 3 ustawy o PIT. W takim przypadku należy jednak udokumentować dla celów podatkowych miejsce zamieszkania podatnika uzyskanym od niego certyfikatem rezydencji, aby móc zastosować stawkę podatku wynikającą z właściwej umowy o unikaniu podwójnego opodatkowania.

Zobacz także:

W związku z tym, istotne jest odniesienie się do konkretnej umowy międzynarodowej w celu dokładnego ustalenia obowiązków podatkowych wynikających z dochodów z zagranicznej giełdy.

Jak rozliczać straty z poprzednich lat?

W przypadku rozliczeń zysków i strat z kapitałów pieniężnych, sposób rozliczenia zależy od rodzaju inwestycji. W sytuacji, gdy podatek jest pobierany ryczałtowo przez płatnika, np. z tytułu dywidend i innych przychodów z tytułu udziału w zyskach osób prawnych, straty z udziału w funduszach kapitałowych oraz inne straty z kapitałów pieniężnych i praw majątkowych poniesione w roku podatkowym lub w poprzednich latach, nie pomniejszą przychodu.

Z kolei, straty wynikające ze sprzedaży udziałów, akcji lub innych papierów wartościowych (zgodnie z art. 30b ustawy o PIT), mogą być zaliczone do tego źródła przychodów i obniżyć uzyskiwany z niego przychód.

Możliwości związane z wykorzystaniem strat

Istnieje możliwość wykorzystania w pełni straty, jeśli jej wartość nie przekracza 5 000 000 zł. W przypadku, gdy pozostaje niewykorzystana, może być rozliczana w kolejnych latach tego pięcioletniego okresu. W takim przypadku kwota obniżenia uzyskanego dochodu w każdym z tych lat nie może przekroczyć 50% wartości straty. Alternatywnie, dochód uzyskany z danego źródła może być obniżony w ciągu najbliższych pięciu kolejnych lat podatkowych. W tym przypadku, również kwota obniżenia w każdym roku nie może przekroczyć 50% wartości straty.

Subfundusz: Opóźniona płatność podatku

W przypadku zamiany jednostek uczestnictwa subfunduszu funduszu inwestycyjnego na jednostki uczestnictwa innego subfunduszu tego samego funduszu inwestycyjnego na podstawie ustawy o funduszach inwestycyjnych, nie ustala się przychodu z tytułu umorzenia jednostek uczestnictwa subfunduszu. Dzięki temu oferujące takie pakiety fundusze inwestycyjne umożliwiają opóźnienie zapłaty podatku i złożenie deklaracji dopiero po zakończeniu inwestycji.

Wspólne rozliczenie PIT-38

Rozliczenie PIT 38 odbywa się indywidualnie, nie ma możliwości złożenia deklaracji z małżonkiem.

Czy możliwe jest przekazanie 1,5% podatku od zysków z giełdy na rzecz organizacji pożytku publicznego?

Tak, masz taką możliwość. Wypełniając formularz PIT-38, możesz wskazać numer KRS organizacji pożytku publicznego, której chcesz przekazać 1,5% swojego podatku. Następnie musisz opłacić całą należną kwotę podatku, a urząd automatycznie przekaże 1,5% na rzecz wskazanej organizacji.

Zeznanie podatkowe: PIT-8C

Jeśli przy sprzedaży akcji korzystaliśmy z usług biura maklerskiego, informacja o transakcji będzie dostępna na PIT-8C. Znajdziemy ją również na naszym koncie w e-Podatkach, w usłudze Twój e-PIT. Na podstawie tych danych urząd skarbowy przygotuje dla nas zeznanie roczne, które oczywiście możemy edytować, np. dodając dodatkowe koszty lub wybierając organizację pożytku publicznego, której chcemy przekazać 1,5% naszego podatku.

Danina Solidarnościowa 4%

Warto pamiętać o tzw. daninie solidarnościowej, która obejmuje osoby o dochodach przekraczających rocznie 1 milion złotych. Osoby te powinny złożyć dodatkową deklarację i zapłacić dodatkowe 4% podatku od nadwyżki powyżej 1 miliona złotych do 30 kwietnia każdego roku.

Często zadawane pytania

Zeznanie podatkowe to oficjalny dokument składany przez podatnika (osobę fizyczną lub prawną) w celu określenia wysokości podatku należnego w okresie rozliczeniowym. Zeznanie podatkowe zawiera informacje dotyczące dochodu lub straty podatnika, które są podstawą obliczenia podatku.

Deklarację PIT można wypełnić online poprzez program do rozliczeń rocznych, e-deklaracje przygotowany przez Ministerstwo Finansów, a także poprzez usługę Twój e-PIT dostępną na portalu podatkowym.

Zeznanie podatkowe muszą złożyć osoby, które uzyskały dochody ( jak i straty) z giełdy.

W deklaracji PIT 38 można rozliczyć przychody kapitałowe, takie jak odsetki od lokat i depozytów bankowych, dochody z obrotu papierami wartościowymi, dywidendy oraz zyski z udziałów w spółkach i odpłatnego zbycia walut wirtualnych.

Do wypełnienia PIT 38 potrzebne są informacje o uzyskanych przychodach z kapitałów pieniężnych w danym roku podatkowym, zazwyczaj uzyskane z PIT-8C lub innych dokumentów potwierdzających uzyskane dochody.

PIT 38 to formularz podatkowy służący do rozliczenia przychodów kapitałowych. W deklaracji wykazujemy przychody uzyskane ze sprzedaży papierów wartościowych, udziałów w spółkach, nabycia udziałów w spółkach lub spółdzielniach, a także przychody z giełdy.

Tak, PIT 38 można złożyć elektronicznie, wykorzystując program do rozliczeń podatkowych.

Termin składania deklaracji PIT 38 mija 30 kwietnia, niezależnie od formy złożenia – papierowej lub elektronicznej.

Chcesz zacząć inwestować? Sprawdź nasze rekomendacje

Zobacz także: Revolut pit i podatek od kryptowalut